海外FXの脱税とは?方法と知識で正しく納税

海外FXは口座資金が日本国外の扱いになるため所得の申告について理解が浅く悩まれる傾向にある。

- 国外で発生した所得の扱いは

- 海外FX口座の所得を税務署は把握しているか

- 税金が発生するタイミングは

- どうすると脱税になってしまうのか

脱税は税法違反となり犯罪である。脱税にならないために、海外FXでの取引について知識をつけ正しく納税できるようにしたい。

脱税するとは?海外FXトレーダー必見

所得税法で所得に対して正しく税の申告をするよう定められているため、税申告に不正や不備がある場合は修正して正しく納税するよう求められる。

①所得や申告が疑わしいと税務調査

所得や申告に調査の必要があると税務署で判断された場合、税務調査が行われる。

税務調査で申告の不備や不正が発覚した場合、所得税法違反となり加算税と延滞税を納付することになる。

②悪質と判断されると刑事事件として捜査

税務調査で悪質であると判断されると国税査察官によって刑事事件として捜査される。

査察官の捜査結果により、それに見合った刑罰や加算税、延滞税を課せられる。

税申告を怠ると所得税法違反となるが、そのすべてが脱税とは表現されず、「申告漏れ」「所得隠し」と報道されることがある。脱税とは、刑事事件にまで発展した場合に取り扱われる名称であり、刑事事件にまで発展しなかった場合には申告漏れや所得隠しなどの名称で扱われる。

脱税に明確な基準は無し

所得の申告に対する不正の重大さや処分は、税務調査官や国税査察官の判断が大きな割合を占める。

申告のミスや知識不足から起きる税申告の不正は申告漏れとなり、悪意のある不正な申告は所得隠しや脱税と呼ばれたりする。

申告に不正があれば法を犯す行為であり、罰則が発生する。

申告漏れ、所得隠し、脱税、などの名称は法を犯すに至る行為の印象度によって使い分けられている。

悪質であれば脱税、所得隠し、申告ミスであれば申告漏れなど。メディアの表現次第。

申告漏れ、所得隠し、脱税、どのように扱われようとも税法違反であることは同じであり、罰則は当然ながら受ける。

脱税、不正申告の罰則は

申告の不正が発覚した場合には加算税と延滞税が課せられる。

加算税は納める予定であった税額に割り増しをする。不正申告に対する処分によって割り増しするパーセンテージは変わる。5%~30%など。

重加算税ともなると50%を割り増しした額の納付が必要となる。

延滞税は納付期限の翌日から納付が完了する日までの日数で計算される。

悪質な脱税をした場合は重加算税、延滞税に加え、実刑判決が下される事もある。

脱税になる?海外FX口座の所得を申告しない

海外に住所があるFX会社へ口座を作り、資金も海外へ送金している。

そのうえ海外で発生した利益なのだから、国内で申告して納税する必要はないのでは?

海外で得た所得であっても居住地が国内であれば、国内に納税の義務は発生する。

居住地が海外である場合には、居住地である国の税率で居住地へ納税となる。

海外で発生した所得でも居住地に納税の義務があるため、申告しなければ所得隠し、脱税になる。

海外に会社を設立した場合の納税

海外に会社を作る場合でも、法人税などは会社の住所がある国へ納税となるが、納税者の居住地が国内である場合には給与所得に国内の税金として所得税がかかる。

どうしても日本に税金を納めたくないのであれば、居住地を国外に移すしか方法はない。

海外口座の所得を税務署は把握できている?

海外FX口座での取引、口座残高など、海外での資産を日本国内の税務署や国税庁は把握することができるのか。

金融庁の役割

- 金融制度の法律やルール作り

- 金融機関に対する検査・監督

- 金融商品取引の監視

国税庁、国税局、税務署の役割

- 国税庁:国税を賦課・徴収する大元。国税局や税務署を指導・監督する。

- 国税局:大口の賦課・徴収を行う。税務署の指導・監督。

- 税務署:地域の個人・法人の賦課・徴収を行う。納税者と密接なつながり。

※賦課(ふか)とは:税金などを割り当てて負担させること。

金融機関への監視は金融庁の仕事であるが、日本国内にある金融機関の口座情報は税務署や国税局でも照会することができる。

国税局、税務署は本人の許可を得ることなく金融機関口座の情報を照会することが法で認められている。

こうした情報は過去10年分を照会することが可能。

脱税はCRSによる情報交換で世界的に対策が進む

共通報告基準(CRS:Common Reporting Standard)とは、非居住者の金融口座情報を税務当局間で自動的に交換するための国際基準。

ネットワークで世界の金融口座情報は共有

これは、世界各国で協力して脱税や租税回避を対処するための仕組みとなる。

自国に居住権を持たないものによる金融機関情報を自動的に交換することで、各人の所得を把握できる仕組みとなっている。

「海外にある金融機関の口座資金だから国内行政に把握されることはないだろう」という発想は通用しない仕組みに世界は向かっている。

脱税対策?海外から送金する100万円の壁

100万円以上の海外送金は税務署への報告義務

海外FX口座から日本国内の銀行口座へ送金する場合、100万円を超える金額を送金すると金融機関には税務署への報告義務が発生する。

100万円を超える資金が海外から送金された場合には金融機関からも直接、電話などで確認が入ることもある。

例え100万円に満たない金額であっても報告義務がないだけであり、調べればわかる資金ということなのだ。

知られずに海外FX口座の資金を移動するには

100万円以上を海外から銀行送金する場合には銀行には税務署への報告義務がある。

原則、海外FXの利益は銀行送金以外に選択肢がない。

海外FX口座からの出金ルール

AML(アンチマネーロンダリング)とはマネーロンダリングをさせないための対策である。

このAMLによってクレジットカードやその他電子マネーなどへ出金できる金額は入金額と同等であると決められている。

つまり、入金分以外の利益分については銀行送金のみとなるのだ。

海外から現金で運べば解決するのか?

銀行送金に税務署への報告義務があるのなら、現金で直接運ぼうという考えがあっても不思議ではない。

しかし、現金100万円以上を所持して入国する場合には税関へ申告する必要がある。

ここで申告せずに税関で見つかれば現金はすべて没収となる。

これが脱税!海外の資金を知られずに移動できる手段

本記事で説明した通り、不正申告が「悪質な場合」には「脱税」と扱われる。

金融機関の報告義務や、税関への申告など、様々な法の目をくぐり抜けて海外から移動してきた資金は確実に「悪質」と判断され、重い処分を受けることになる。

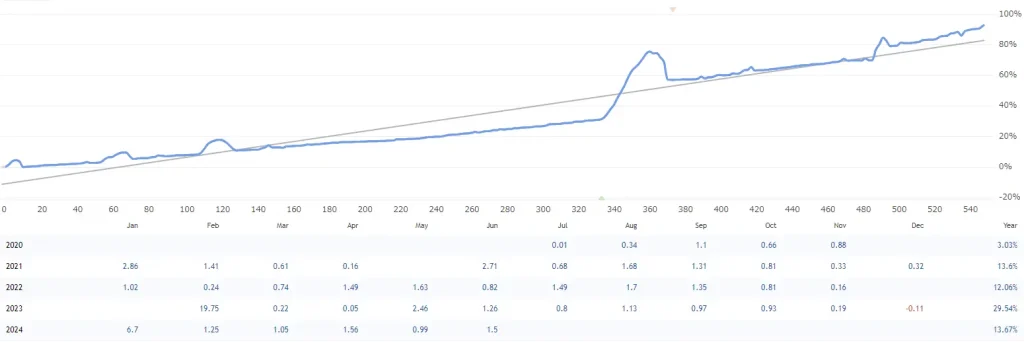

海外FX口座での利益に税金が発生するタイミング

給与所得者が海外FXで利益をあげている場合、12/31までに確定している取引の利益が20万円を超えていると確定申告の対象となる。

- 各取引毎に税金が発生するわけではない

- 日本国内へ送金した時に発生するわけではない

- 年末に確定している利益の額によって納税の額も決まる

この時、海外FX口座の残高や取引によって生まれた利益を国内行政は把握できる可能性がある。居住地が日本国内の場合には税申告の義務が発生している。